وقتی صحبت از تحلیل بازار میشود با دو مکتب فکری اصلی یعنی تحلیل تکنیکال (Technical) و فاندامنتال (Fundamental) مواجه میشویم. اگرچه این دو مکتب لزوما ناسازگار نیستند ولی بسیاری از معاملهگران یکی از این دو را برای تحلیل بازارها انتخاب میکنند.

از دیدگاه تحلیلی، هر دو تحلیل فاندامنتال و تکنیکال مزایا و معایب منحصر به فرد خود را دارند که در این مقاله، به بررسی این موارد در هرکدام از روشهای تحلیلی میپردازیم.

در ابتدا باید گفت تیم رادیو فارکس با اتکا و قدرت تیم تحلیل در هر دو مبحث تحلیلی، شرایط لازم را برای سود سازی شما فراهم کرده و در کنار شما خواهد بود

تحلیل تکنیکال در فارکس

اولین سوالی که ممکن است برای همه پیش بیاید این است که تحلیل تکنیکال چیست؟ به طور کلی تحلیل تکنیکال یک روش تحلیلی است که با مطالعه حرکت قیمت در گذشته، تلاش بر پیشبینی قیمت دارد. اغلب شاید شنیده باشید که تحلیل تکنیکال بیشتر از آنکه یک علم باشد، یک هنر است. دلیل این نامگذاری این است که زمانی که ما در تلاش هستیم که حرکتهای آینده قیمت را با تحلیل تکنیکال پیشبینی کنیم، تفاوتهای جزئی زیادی ممکن است وجود داشته باشند که میتوانند به نتایج مختلفی منجر شوند.

ابزار اصلی تحلیل تکنیکال دادههای قیمتی است. صرف نظر از تایم فریم انتخابی، دادههای قیمت از بالاترین اهمیت برخوردار هستند. اساسا تحلیل تکنیکال چهارچوبی را ارائه میدهد که یک تحلیلگر در آن میتواند با مطالعه حرکت کنونی قیمت و مقایسه آن با رویدادهای تاریخی گذشته در بازار، با اطلاعات کامل اقدام به فرآیند تصمیمگیری کند.

تحلیل تکنیکال میتواند در بازارهای مختلفی از جمله شاخصهای سهام، ارزها، کامودیتیها، سهام و بازار آتی (Futures) به کار گرفته شود. تا زمانی که بازار مقدار نقدینگی مناسبی دارد و تحت تاثیر عوامل بیرونی قرار نگرفته، میتوان از تحلیل تکنیکال به شکل مؤثری بهره برد. یکی از مثالهایی که تحلیل تکنیکال به دلیل کمبود نقدینگی و تاثیرپذیری از عوامل خارجی ممکن است چندان مؤثر نباشد مربوط به سهامهای پنی (Penny Stocks: سهام کمتر از 5 دلار) میباشد.

سه اصل اولیه تحلیل تکنیکال به شرح زیر است:

- قیمت منعکسکننده تمام اطلاعات موجود در بازار است.

- قیمت در روندهای قابل مشاهده حرکت میکند.

- تاریخ تمایل دارد که خود را تکرار کند.

قیمت منعکسکننده تمام اطلاعات موجود در بازار است: تحلیلگران تکنیکال بر این باورند که قیمت کنونی بازار تمامی اطلاعات موجود را به معاملهگران نشان میدهد. همچنین هر اطلاعات جدیدی که ارائه شود به سرعت در قیمت سهام منعکس میشود.

قیمت در روندهای قابل مشاهده حرکت میکند: روندها در بازار وجود دارند و تحلیلگران تکنیکال اعتقاد دارند که این روندها به صورت الگوهای قابل پیشبینی و غیرتصادفی حرکت میکنند که یک معاملهگر ماهر میتواند آنها را شناسایی کند. یک روند تمایل دارد تا حرکت خود را از محدوده رنج آغاز کند، سپس وقتی که روند کامل میشود باز به تدریج به فاز تثبیت (consolidation) باز میگردد و سپس فاز جدیدی از روند پدیدار میشود.

تاریخ تمایل دارد که خود را تکرار کند: بازارها یک ماهیت تکراری و بازگشتی را در دادههای قیمتی خود نمایش میدهند. اگرچه هیچ دو الگویی در تاریخ قیمت دقیقا شبیه یکدیگر نیستند ولی شباهتهایی میتواند وجود داشته باشد که با نویز و تصادفی بودن توجیه نمیشوند. این الگوهای تکرار شونده را میتوان در نمودارها، الگوهای کندلی، رد پای مومنتوم و حجم معامله و دیگر دادههای مربوط به قیمت مشاهده کرد.

تحلیل بنیادی در فارکس

سوالی که ممکن است برای شما ایجاد شود این است که تحلیل فاندامنتال (بنیادی) چیست؟ تحلیل بنیادی نوعی از تحلیل بازار است که به دنبال تعیین ارزش واقعی یک سهام از طریق مطالعه و ارزیابی دادههای اقتصادی است. تحلیلگر بنیادی در بازار فارکس تلاش میکند تا شرایط کلی یک اقتصاد را با استفاده از دادههای اقتصادی مختلف مانند GDP (تولید ناخالص داخلی)، اشتغال، تورم، نرخهای بهره و غیره بسنجد.

در بازار فارکس، تحلیلگر بنیادی به طور جدی فعالیتهای بانک مرکزی را زیر نظر میگیرد. نشستهای پیش رو برای تصمیمگیری درباره نرخ بهره، جلسات، و سخنرانیهای مقامات بلند پایه رسمی بانک مرکزی برای یک معاملهگر بنیادی از اهمیت بسیار بالایی برخوردار هستند.

تحلیلگران بنیادی تلاش میکنند که شرایط کلی بازار را با استفاده از گزارشات اقتصادی مختلف مورد ارزیابی قرار دهند. آنها پیوسته در جستجوی قیمتگذاریهای نادرست هستند چرا که این موقعیتها فرصتهای معاملاتی مناسبی را ایجاد میکنند. معاملهگران بنیادی میتوانند به معاملهگران کوتاهمدت تبدیل شوند. هدف این دسته از تریدرها این است که حرکت قیمت را در دورههای بالقوه پرتلاطم مانند گزارش اشتغال بخش غیرکشاورزی (NFP)، شکار کنند. همچنین این دسته از معاملهگران بنیادی میتوانند پوزیشن تریدر (Position Trader) بلندمدت باشند که بیشتر به روندهای ماهانه و سالانه علاقهمند هستند.

برخلاف تحلیلگران تکنیکال، تحلیلگران فاندامنتال بیشتر دغدغه چرایی قیمت را دارند تا اینکه توجه به چیستی آن داشته باشند. معاملهگران بنیادی به دنبال پاسخ برای این سوال هستند که چرا شرایط اقتصادی اینگونه است و یا سعی میکنند پیشبینیهای خود را بر اساس عامل چرایی توجیه کنند. از سوی دیگر، معاملهگر تکنیکال بسیار کمتر به چرایی اهمیت میدهد و بیشتر بر روی حرکات قیمت تمرکز میکند.

برخلاف تحلیلگران تکنیکال، تحلیلگران فاندامنتال بیشتر دغدغه چرایی قیمت را دارند تا اینکه توجه به چیستی آن داشته باشند

یکی از عوامل موثر بر ارزش یک ارز، نرخ بهره فعلی کشور است. زمانی که نرخ بهره یک کشور از بقیه کشورها با شرایط اقتصادی مشابه بالاتر باشد، سرمایه خارجی به داخل کشوری که دارای نرخ بهره بیشتر است، سرازیر میشود. سرمایهگذاران همیشه به دنبال بازدهی بالاتر هستند و به همین دلیل نرخ بهره نسبی بالاتر باعث جذب سرمایه بیشتر از بازارهای جهانی میشود.

برخی از معاملهگران فاندامنتال اغلب از طریق بازار فارکس ارزهای دارای نرخ بهره بیشتر را در مقابل ارزهای دارای نرخ بهره کمتر میخرند. این استراتژی، معامله حملی (carry trade) نام دارد که در میان معاملهگران بنیادی بلندمدت و صندوقهای سرمایهگذاری بزرگ دنیا رایج است.

مزایای تحلیل تکنیکال

بیایید به بررسی برخی از مزیتهای تحلیل تکنیکال بپردازیم:

قابل استفاده در تمامی تایم فریمها: صرفنظر از اینکه شما یک معاملهگر کوتاهمدت، میانمدت یا بلندمدت هستید، میتوانید ابزارهای تحلیل تکنیکال را در فرآیند تصمیمگیری خود به کار ببرید.

امکان تحلیل روندها: روشهای زیادی وجود دارد که یک معاملهگر تکنیکال میتواند از آن استفاده کند تا روند حال بازار را تحلیل کند. این روشها شامل میانگینهای متحرک (Moving Averages)، خطوط روند (Trendlines)، کانالها، درهها و قلههای قیمتی (Swing Lows and Highs)، حمایتها، مقاومتها و غیره میشوند.

کمک به زمانبندی بازار: وظیفه اصلی یک معاملهگر یافتن بهترین فرصتهای معاملاتی موجود در بازار و سپس اجرای آن در بهترین زمان ممکن است. ابزارهای تحلیل تکنیکال به معاملهگران کمک میکند تا معاملات خود را با نظم و دقت مناسبی باز، بسته و مدیریت کنند.

استفاده از کدنویسی و الگوریتم: بسیاری از مفاهیم تحلیل تکنیکال میتوانند تبدیل به کد شوند و به سیستمهای معاملاتی الگوریتمی ارتقا یابند. این نوع سیستمهای خودکار به کاهش احساسات منفی مرتبط با معاملات کمک میکنند، بهگونهای که اگر سیستم معاملاتی شما برنامهنویسی شود، شما میتوانید کنار بایستید و به الگوریتم اجازه دهید تا سیستم مبتنی بر قانون شما را در بازار اجرا کند.

آشکار کردن سنتیمنت بازار: با مطالعه حرکت قیمت و تحلیل چارتها، معاملهگر میتواند درک بهتری از محدودههایی که سنتیمنت به حالت تند و تیزی در بازار رسیده مشخص کند. تحلیل تکنیکال به شما قابلیت شناسایی افراط (extreme) در سنتیمنت سرمایهگذاری هم در مواقع رشد و هم در مواقع سقوط بازار را میدهد. علاوه بر این، بینش خوبی در مورد محدودههایی که تقاضا (Demand) و عرضه (Supply) در آینده وجود خواهد داشت به دست میآورید که با کمک آن قبل از اینکه انبوه سرمایهگذاران این محدودهها را شناسایی کنند، میتوانید خود را در سمت درست بازار قرار دهید.

ساده است و زمان کمی صرف آن میشود: تحلیل فاندامنتال به طور معمول متغیرها و مولفههای زیادی از جمله نرخ بهره، تورم، احساسات مصرفکننده، عرضه پول و بسیار از عوامل دیگر را در بر میگیرد. این مسئله میتواند منجر به مدلهای تحلیلی بسیار پیچیدهای شود که تنها افراد دارای مدرک دکترای تخصصی اقتصاد قابل به درک آنها هستند. در مقابل، مدلهای تحلیل تکنیکال بسیار سادهتر هستند و به دلیل اینکه متغیر اصلی آنها حرکات قیمت است، طراحی و اجرای آنها نیز آسانتر است.

معایب تحلیل تکنیکال

از معایب تحلیل تکنیکال میتوان به موارد زیر اشاره کرد:

سیگنالهای مختلط (Mixed Signals): زمانی که از تحلیل تکنیکال استفاده میکنیم مواردی بوجود میآید که ابزارهای تحلیلی، سیگنالهای متفاوت و حتی متضادی را ارائه میدهند. برای مثال، ممکن است بر اساس تحلیل حمایت و مقاومت به یک سیگنال خرید برسیم درحالی که ابزار مکمل MACD یک سیگنال فروش را پیشنهاد کند. این نوع سناریو گهگاه اتفاق میافتد که میتواند فرایند تصمیمگیری را دشوار کند. در این مواقع، یک معاملهگر باید تصمیم بگیرد که یک معامله را بر اساس تحلیلهای متناقض انجام دهد یا از آن صرفنظر کند.

فلج تحلیلی (Analysis Paralysis): همچنین شرایطی وجود دارد که معاملهگر آنقدر بیش از حد تحلیل میکند که آنها را در اقدام فلج میکند. این شرایط معمولا زمانی رخ میدهد که معاملهگر در تلاش است تا تمامی شرایط را مهیا ببیند که همچنین موردی در شرایط واقعی معامله کردن بسیار کم بوجود میآید. در معاملهگری ما با احتمالات سروکار داریم و نه قطعیات، بطوریکه در اکثر مواقع مجبوریم که بر اساس اطلاعات ناقص اقدام کنیم. با وجود ابزارهای تکنیکال بسیار، برخی از معاملهگرها در تله بیش از حد تحلیل کردن گرفتار میشوند تا جایی که دیگر قادر به تصمیمگیری برای معامله نیستند. بهترین راه حل رفع این مشکل این است که از ابزار اضافی استفاده نکنیم و بر روی اصول اولیه تمرکز داشته باشیم.

(توضیح: فلج تحلیلی به تحلیل بیش از حد شرایط یا فکر کردن بیش از اندازه به آن گفته میشود که در نهایت به گرفته نشدن هیچ تصمیمی ختم میشود.)

میتواند تحت تأثیر سوگیری معاملهگر قرار گیرد: اگر چه تحلیلگران تکنیکال بر قیمت به عنوان ابزار اصلی تحلیل خود تکیه میکنند، اما برخی سوگیریها میتوانند بر نحوه درک آنها از اطلاعات جمعآوری شده از نمودارها تأثیر بگذارند. به عنوان مثال، اگر در جفت ارز EURUSD یک سوگیری صعودی داشته باشید، ناخودآگاه به دنبال فرصتهای خرید میگردید و به آنها اعتبار میدهید، در حالی که سیگنالهایی را که به ضعیف شدن EURUSD اشاره میکنند را نادیده میگیرید. بسیاری از اوقات، ما حتی ممکن است آگاه نباشیم که چنین مسئلهای در حال رخ دادن است، بنابراین ضروری است که سعی کنیم در هنگام تجزیه و تحلیل نمودارها ذهنی باز داشته باشیم.

تفسیرها میتوانند متفاوت باشند: همانطور که قبلاً اشاره کردیم، تحلیل تکنیکال بیشتر یک هنر است تا یک علم. دو تحلیلگر تکنیکال میتوانند به نمودار قیمت یکسان نگاه کنند و گاهی اوقات دو تفسیر متضاد را ارائه دهند. این مسئله بسیار رایج است، و یکی از مقصران این موضوع سوگیری معاملهگر است که قبلاً به آن اشاره کردیم. علاوه بر این الگوهای نموداری که در واپسنگری واضح به نظر میرسند، میتوانند در زمان واقعی (در زمان تشکیل الگو) کاملاً وابسته به طرز تفکر شخص باشند. بنابراین، تفسیرها میتوانند در دو تحلیلگر تکنیکال متفاوت باشند، چرا که پرایس اکشن در حال آشکار شدن است. (الگوها در حال تشکیل هستند)

مزایای تحلیل بنیادی

حال اجازه دهید به برخی از مزایای استفاده از نظریه تحلیل بنیادی (Fundamental) نگاهی بیندازیم:

میتواند به توضیح حرکت قیمت کمک کند: اخبار و گزارشهای مهم اقتصادی میتوانند به سرعت قیمتهای بازار را به یک جهت یا جهت دیگر سوق دهند. این امر به ویژه زمانی صادق است که ارقام مربوط به اخبار اقتصادی غیرمنتظره باشد یا به طور قابل توجهی از اعداد پیشبینی شده، تفاوت داشته باشند.

ارائه بینش در مورد بازارهای جهانی: اتخاذ یک رویکرد بنیادی برای تجزیه و تحلیل به تحلیلگر کمک میکند تا بهتر درک کند که در اقتصاد یک کشور خاص و در سایر اقتصادها در سراسر جهان چه اتفاقی در حال رخ دادن است. این تحلیل بینش گستردهای از شرایط بازار جهانی ارائه میدهد.

ارزش گذاری: هر دارایی یا ابزار مالی، دارای ارزش مشخصی است. یافتن داراییهایی که ممکن است بین ارزش واقعی و قیمت فعلی بازار آنها اختلاف وجود داشته باشد، وظیفه معاملهگر است. تحلیل فاندامنتال میتواند با مطالعه نرخ بهره، تورم، احساسات مصرف کننده، تولیدات صنعتی و سایر عوامل مرتبط، به تحلیلگر ارز در این زمینه کمک کند.

تحلیل روند بلندمدت: قدرت واقعی تحلیل فاندامنتال در کمک به معاملهگر برای ایجاد دیدگاه بلندمدت از یک جفت ارز یا دارایی خاص است.. اغلب دادهها در گزارشهای اقتصادی معمولاً به صورت نسبی مقایسه و تجزیه و تحلیل میشوند. به عنوان مثال طرح این سوال که آمار بیکاری امروز نسبت به ماه گذشته، سه ماهه گذشته و سال گذشته چقدر خواهد بود؟ این مسئله به دانستن روند فعلی در ارتباط با بیکاری کمک میکند و سپس میتوانیم از این اطلاعات به همراه سایر دادههای اقتصادی برای پیشبینی تأثیر بالقوه بر قیمت یک جفت ارز در بلندمدت استفاده کنیم.

معایب تحلیل بنیادی

برخی از اشکالات تحلیل بنیادی:

سرریز اطلاعات: تحلیل بنیادی موضوعی بسیار گسترده و عمیق است. اطلاعات زیادی در دسترس معاملهگران و سرمایهگذاران وجود دارد که هضم همه آنها میتواند بسیار طاقت فرسا باشد. این امر گاهی اوقات میتواند منجر به سردرگمی شود و گاهی اوقات منجر به نتیجه معکوس شود.

مناسب روند کوتاه مدت نیست: اگرچه دادهها و گزارشهای اقتصادی به طور منظم در طول ماه منتشر میشوند، معامله اخبار به صورت کوتاهمدت با چالشهای زیادی از جمله افزایش اسپرد (اختلاف قیمت خرید و فروش) در حین رویدادهای خبری و نوسانات غیرقابل پیشبینی مواجه است. به این ترتیب، بسیاری از معاملهگران فاندامنتال تمایل دارند عمدتاً بر روی حرکات بلندمدت تمرکز کنند.

ناتوان در زمانبندی دقیق بازار: تجزیه و تحلیل بنیادی میتواند بینشهایی را در مورد تصویر کلی به ما ارائه دهد، اما معمولاً نمیتواند روشی عینی و قابل اعتماد برای زمانبندی ورود و خروج به ما ارائه دهد. در معاملات، زمانبندی همه چیز است. شما ممکن است مسیر قیمت را درست پیشبینی کرده باشید اما اگر در مورد زمانبندی اشتباه کنید، معامله شما به احتمال زیاد منجر به ضرر خواهد شد. به این ترتیب، تحلیلگران بنیادی معمولاً برای ورود و خروج از معاملات باید از تحلیل تکنیکال یا تکنیکهای دیگر استفاده کنند.

بسیار وابسته بطرز تفکر شخص: اگرچه دادههای بنیادی نسبتاً واضح هستند، اما مفروضاتی که میتوان از چنین دادههایی استخراج کرد، ممکن است در بین اقتصاددانان و تحلیلگران بسیار متفاوت باشد. به عنوان مثال، یک تحلیلگر میتواند دلایل مختلفی را ذکر کند که چرا معتقد است افزایش نرخ بهره برای اقتصاد مطلوب خواهد بود، در حالی که تحلیلگر دیگری میتواند به همان اندازه دلایلی را ذکر کند که چرا افزایش نرخ بهره تأثیر نامطلوبی بر اقتصاد خواهد داشت.

ابزارهای تحلیل تکنیکال

صرف نظر از اینکه شما خود را یک تحلیلگر تکنیکال یا تحلیلگر فاندامنتال میدانید، باید در استفاده از ابزارهای تحلیلی خاص که به شما در تحلیل کمک میکند، آشنا و مسلط شوید. بیایید نگاهی به برخی از ابزارهای اصلی که تحلیلگران تکنیکال و معاملهگران بنیادی استفاده میکنند، بیندازیم.

ابزارهای محبوب مورد استفاده توسط تحلیلگران تکنیکال

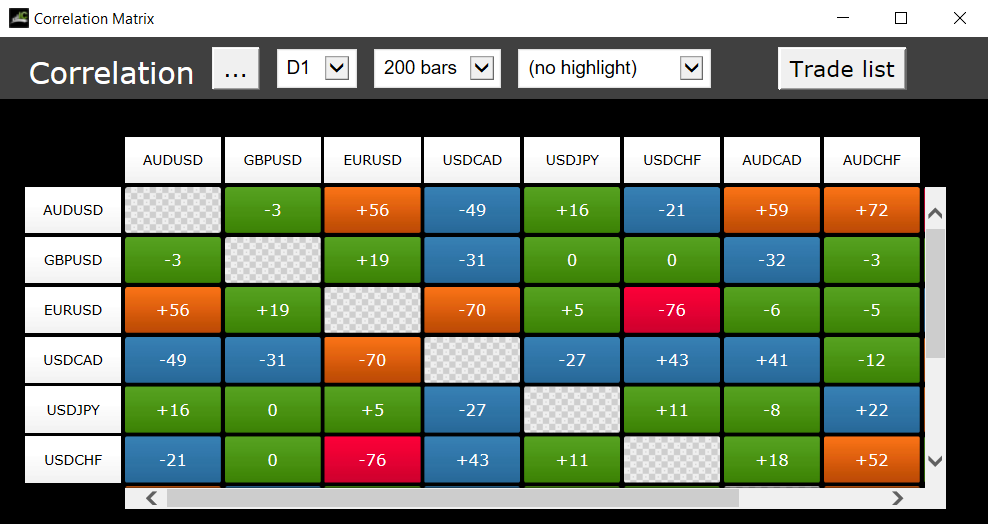

ابزار همبستگی ارز (Currency Correlation Tool): حرکت قیمت در برخی از جفت ارزها معمولاً به هم مرتبط هستند. یک همبستگی مثبت زمانی رخ میدهد که قیمت دو جفت ارز تمایل به حرکت در یک جهت داشته باشند. یک همبستگی منفی زمانی رخ میدهد که قیمت دو جفت، تمایل به حرکت در جهت مخالف دارند. جفت ارزهایی که هیچ رابطه قیمتی را نشان نمیدهند، همبستگی ندارند. جدول همبستگی ارز به معاملهگر اجازه میدهد تا به سرعت این روابط را پیدا کند.

لازم به توضیح است که دانستن همبستگی بین جفت ارزهایی که علاقهمند به معامله آن هستید یا معامله بازی در آنها دارید، مهم است چرا که به کاهش ریسک کلی موقعیت شما کمک میکند.

ابزار پویایی فارکس (Forex Volatility tool): ابزار پویایی ارز یک محدوده میانگین پیپ حرکتی را ارائه میدهد که میتوان در یک دوره زمانی مشخص انتظار داشت. این ابزار میتواند میانگین حرکت در یک دوره مانند یک ساعت، یک روز، یک هفته یا دوره مشخص دیگری باشد. دانستن نوسانات یک جفت ارز میتواند به معاملهگر در انتخاب جفتهای مناسب برای معامله و تعیین اهداف سود واقعی کمک کند.

اندیکاتورهای تکنیکال و اوسیلاتورها (Oscillators): تحلیلگران تکنیکال به اندیکاتورها بسیار علاقهمند هستند. ابزارهای تکینکال مختلفی در دسترس معاملهگران هستند که از جمله آنها میتوان به اندیکاتورهای مومنتوم مانند MACD، RSI، و ویلیامز %R، اندیکاتورهای روندی مانند میانگین متحرک و خطوط روند، نوارهای پویایی (Volatility Bands) مانند باندهای بولینگر و کانالهای کلتنر (Keltner channels) اشاره کرد. تحلیلگران تکنیکال سعی میکنند بین مطالعات تکنیکال مختلف تلاقی پیدا کنند تا فرصتهای معاملاتی با احتمال بالا را پیدا کنند.تحلیل پرایس اکشن (Price Action Analysis): قیمت تنها ابزار مهم در جعبه ابزار یک تحلیلگر تکنیکال است. قیمت فعلی منعکس کننده انگیزههای همه فعالان بازار و تعادل عرضه و تقاضا در هر مقطع زمانی است. بسیاری از معاملهگران تکنیکال منحصراً به تحلیل پرایش اکشن، ترکیب سطوح حمایت و مقاومت و کندلها برای سنجش حرکتهای بالقوه قیمت در آینده متکی هستند.تحلیل الگوی نموداری (Chart Pattern Analysis): تجزیه و تحلیل نمودار نیز یک تکنیک بسیار محبوب است که توسط برخی از تحلیلگران تکنیکال استفاده میشود. برخی از الگوهای نمودار سنتی عبارتند از: سر و شانه (Head and Shoulder)، کف و سقف دو قلو (Double Top, Double bottom)، الگوی فنجان و دسته (Cup and Handle). همچنین الگوهای مبتنی بر فیبوناچی مانند گارتلی (Gartley)، خفاش (BAT) یا پروانه (Butterfly) نیز وجود دارند.علاوه بر این، الگوهای کندل استیک و الگوهای تحلیل تکنیکال پیشرفتهتری مانند امواج الیوت وجود دارد که میتوان آنها را نیز تحلیل کرد. ما انسانها تمایل طبیعی به تشخیص الگو داریم و این به تمایل ما برای جستجوی الگوها در نمودارهای قیمت تبدیل میشود.ابزارهای تحلیل فاندامنتالتقویم اقتصادی: یکی از ابزارهای کلیدی روزانه برای یک معاملهگر بنیادی، تقویم خبری اقتصادی است. منابع مختلف زیادی وجود دارد که این اخبار را در دسترس قرار میدهد، از جمله Econoday، Forex Factory و Trading Economics. تقویم اقتصادی Forex Factory یکی از ابرازهای مورد علاقه معاملهگران فارکس است. این سایت همه گزارشهای اقتصادی برنامهریزی شده را، همراه با سایر رویدادهای مهم ژئوپلیتیکی فهرست میکند. . این سایت یک سیستم رنگ بندی را ارائه میدهد که در آن میتوانید رویدادها را بر اساس تأثیر کم، متوسط و زیاد مرتب کنید. معاملهگران اخبار کوتاهمدت سعی میکنند در طول رویدادهای خبری با تاثیر بالا، سودهای میانروز را به دست آورند، در حالی که معاملهگران کلان فاندامنتال برای کمک به ایجاد چشمانداز بلندمدت برای یک جفت ارز یا کشور خاص از اخبار بهره میبرند.

بررسی تفاوتهای تحلیل بنیادی و تکنیکال در بازار سهام

تحلیل بنیادی تمامی عواملی را که بر قیمت سهام شرکت در آینده تاثیر میگذارد مانند صورتهای مالی، فرآیند مدیریت، صنعت و غیره را مطالعه میکند. این تحلیل ارزش ذاتی شرکت را تجزیه و تحلیل میکند تا مشخص کند که آیا سهام کمتر از ارزش ذاتی خود معامله میشود یا بالاتر. از سوی دیگر، تحلیل تکنیکال از نمودارها، الگوها و روندهای گذشته برای پیشبینی حرکت قیمت دارایی مالی مورد معامله در زمان آینده استفاده میکند.

تحلیل فاندامنتال به بررسی دقیق عوامل اساسی که بر منافع اقتصاد، صنعت و شرکت تأثیر میگذارد، اشاره دارد. این تحلیل ارزش ذاتی واقعی یک سهم را با اندازهگیری عوامل اقتصادی، مالی و سایر عوامل (اعم از کمی و کیفی) میسنجد تا فرصتهایی را شناسایی کند که در آن ارزش سهم با قیمت فعلی بازار متفاوت باشد.

تحلیل فاندامنتال تمامی عواملی را که قابلیت تأثیرگذاری بر ارزش اوراق بهادار را دارند (شامل عوامل کلان اقتصادی و عوامل خاص سازمانی) که به نام عوامل بنیادی نیز شناخته میشوند، ارزیابی میکند. این تحلیل چیزی جز صورتهای مالی، مدیریت، رقابت، مفهوم تجاری (business concept) و غیره نیست. هدف این تحلیل تجزیه و تحلیل اقتصاد به عنوان یک کل، صنعتی که به آن تعلق دارد، محیط تجاری و خود شرکت است.

این تحلیل بر این فرض تکیه میکند که نوعی تاخیر در تأثیرگذاری بر قیمت سهام توسط این عوامل بنیادی وجود دارد. بنابراین در کوتاهمدت قیمت سهام با ارزش آن مطابقت ندارد اما در بلندمدت خود را تنظیم میکند. تحلیل فاندامنتال یک تجزیه و تحلیل سه مرحلهای است، که شامل موارد زیر میشود:

- اقتصاد (Economy): به منظور تجزیه و تحلیل وضعیت عمومی اقتصادی و شرایط کشور که از طریق شاخصهای اقتصادی تحلیل میشود.

- صنعت (Industry): برای تعیین چشم انداز صنایع مختلف، با کمک تجزیه و تحلیل رقابتی صنایع و تجزیه و تحلیل چرخه عمر صنعت.

- شرکت (Company): بررسی مشخصات مالی و غیرمالی شرکت برای اطلاع از خرید، فروش یا نگهداری سهام شرکت. برای این منظور فروش، سودآوری، EPS (سود هر سم) به همراه مدیریت، تصویر کلان شرکت و کیفیت محصول مورد تجزیه و تحلیل قرار میگیرد.

| مبنای مقایسه | تحلیل بنیادی | تحلیل تکنیکال |

| تعریف | تحلیل بنیادی روشی برای تجزیه و تحلیل اوراق بهادار با تعیین ارزش ذاتی سهام است | تحلیل تکنیکال روشی برای تعیین قیمت آتی سهام با استفاده از نمودارها به منظور شناسایی الگوها و روندها است |

| مرتبط با | سرمایهگذاری بلندمدت | سرمایهگذاری کوتاهمدت |

| مناسب برای | سرمایهگذاری | معاملهگری |

| هدف | شناسایی ارزش ذاتی سهام | شناسایی زمان مناسب برای ورود یا خروج از بازار |

| مبنای تصمیمگیری | تصمیمات بر اساس اطلاعات موجود و آمار ارزیابی شده است | تصمیمات بر اساس روند بازار و قیمت سهام است |

| تمرکز بر | دادههای گذشته و حال | فقط دادههای گذشته |

| نوع دادهها | گزارشات اقتصادی، رویدادهای خبری و آمار صنعت | تجزیه و تحلیل نمودار |

| قیمتهای آینده | بر اساس عملکرد گذشته و حال و همچنین سودآوری شرکت پیشبینی میشود | بر اساس نمودارها و اندیکاتورها پیشبینی میشود |

| نوع معاملهگر | پوزیشن تریدر بلندمدت | معاملهگران سوئینگ (Swing) و معاملهگر روزانه کوتاهمدت |

Hello there! I could have sworn I’ve been to this website before but after going through a few of the articles I realized it’s new to me. Anyways, I’m definitely delighted I stumbled upon it and I’ll be book-marking it and checking back often.

Excellent blog post. I definitely love this site. Stick with it!

I’m impressed, I must say. Seldom do I encounter a blog that’s both equally educative and entertaining, and let me tell you, you have hit the nail on the head. The problem is an issue that not enough men and women are speaking intelligently about. I am very happy I came across this during my search for something relating to this.

Pretty! This was an incredibly wonderful post. Thank you for providing this information.