در این مقاله تیم رادیو فارکس قصد دارد با عرضه و تقاضا آشنایی بیشتری پیدا کنید. بدیهی است که ترید با استفاده از عرضه و تقاضا می تواند به شما در کسب سود از مارکت کمک شایانی داشته باشد .

قیمتها با توجه به تعادل بین عرضه و تقاضا در فارکس تعیین میشوند. هنگامی که تقاضا برای یک جفت ارز بیشتر از عرضه آن باشد، قیمت آن افزایش مییابد. برعکس، وقتی عرضه یک جفت ارز از تقاضای آن بیشتر شود، قیمت آن کاهش مییابد. تشخیص شرایطی که عرضه و تقاضا به صورت غیرعادی تغییر میکنند، میتواند به معاملهگران کمک کند تصمیمات آگاهانهتری در معاملات خود بگیرند. در این مقاله، روشهای مختلفی را برای شناسایی این شرایط بررسی خواهیم کرد.

برای معاملهگران مبتدی، یادگیری سطوح عرضه و تقاضا در فارکس بسیار مهم است. این سطوح نشاندهنده نقاطی در بازار هستند که قیمتها به تعادل میرسند و میتوانند شامل یک یا چند کندل قیمتی باشند. تریدرها با استفاده از این سطوح و ترکیب آنها با انواع سبک های تحلیلی میتوانند نقاط ورود و خروج بهتری را شناسایی کنند.

نواحی عرضه و تقاضا عمدتاً نشانگر سطوحی هستند که مؤسسات مالی بزرگ از آنها برای خرید و فروش استفاده میکنند. این مؤسسات نمیتوانند به یکباره وارد بازار شوند، زیرا حجم بزرگ سفارشات آنها باعث نوسانات شدید در بازار میشود که به ضرر خودشان هم خواهد بود. به همین دلیل، آنها به تدریج وارد بازار میشوند. گاهی اوقات حجم سفارشات این گروه از فعالین بازار به قدری بزرگ است که به راحتی تمام دستورات موجود را تکمیل میکند و باعث حرکات قیمتی سریع و بزرگ میشود. با درک درست نواحی عرضه و تقاضا، میتوان تشخیص داد که احتمال ورود معاملهگران بزرگ به بازار از کدام سطوح بیشتر است.

در دنیای معاملات، درک سطوح عرضه و تقاضا در فارکس برای هر معامله گری، چه مبتدی و چه باتجربه، از اهمیت بالایی برخوردار است. این سطوح، که به مثابه نقشه راه بازار عمل میکنند، نشاندهنده نقاطی هستند که در آنها تعادل بین تمایل به خرید (تقاضا) و تمایل به فروش (عرضه) برقرار میشود.

بازار فارکس، به مانند هر بازار دیگری، از دو دسته بازیگر اصلی تشکیل شده است:

- بازیگران بزرگ: این گروه شامل بانکها، موسسات مالی و سایر نهادهای قدرتمند مالی میشود که به طور روزانه حجم عظیمی از معاملات را انجام میدهند. قدرت و نفوذ این بازیگران بزرگ به حدی است که جهت اصلی بازار را تا حد زیادی تعیین میکنند.

- بازیگران خرد: این گروه شامل معاملهگران معمولی مانند شما و من میشود که با سرمایههای کمتر در بازار فعالیت میکنند.

با درک این موضوع که بازیگران بزرگ جهت بازار را تعیین میکنند، اهمیت سطوح عرضه و تقاضا در فارکس دوچندان میشود. چرا که این سطوح، نقاطی هستند که در آنها بازیگران بزرگ حضور دارند و به خرید و فروش میپردازند.

به همین دلیل، شناسایی و تحلیل این سطوح میتواند به شما به عنوان یک معاملهگر کمک کند تا:

- احتمال حرکت آتی قیمت را پیشبینی کنید.

- نقاط ورود و خروج مناسب برای معاملات خود را پیدا کنید.

- از ضرر و زیان احتمالی خود بکاهید.

- احتمال کسب سود خود را افزایش دهید.

نحوه ترسیم سطوح عرضه و تقاضا

در بازار فارکس، عرضه و تقاضا به تعامل بین خریداران و فروشندگان جفت ارزها اشاره دارد. هر جفت ارز از ترکیب دو ارز فیات مختلف تشکیل شده است. معاملات فارکس همیشه بر روی ارز اول (ارز پایه) انجام میشود و هزینهها و کارمزدها با ارز دوم (ارز متقابل) پرداخت میشود. وقتی شما جفت ارز یورو/دلار (EUR/USD) را خریداری میکنید، در حال خرید یورو و پرداخت کارمزد با دلار هستید. بنابراین، بر یورو تقاضا ایجاد کرده و دلار را عرضه میکنید. یا وقتی جفت ارز یورو/دلار (EUR/USD) را میفروشید، در حال فروش یورو و پرداخت کارمزد با دلار هستید. در این حالت، بر یورو عرضه و بر دلار تقاضا ایجاد میکنید

اگر تقاضا برای یورو افزایش یابد، جفت ارز یورو/دلار (EUR/USD) روند صعودی پیدا میکند زیرا یورو تقاضای بیشتری داشته و دلار با عرضه بیشتری مواجه میشود. و اگر عرضه یورو افزایش یابد، جفت ارز یورو/دلار (EUR/USD) روند نزولی پیدا میکند زیرا یورو عرضه بیشتری داشته و دلار با تقاضای بیشتری مواجه میشود. هر جفت ارز در بازار فارکس بهصورت مستقل تحلیل میشود. ممکن است دلار در برابر یورو ضعیف شده و روند نزولی داشته باشد، اما در برابر ین ژاپن روند صعودی داشته باشد. همبستگی جفت ارزها به معنای تأثیر مستقیم و یکسان نیست؛ شرایط عرضه و تقاضا برای هر جفت ارز متفاوت است.

روند صعودی قوی تا زمانی ادامه مییابد که قدرت خریداران بیشتر از فروشندگان باشد. با افزایش فشار فروش، روند صعودی متوقف میشود. محدوده تقاضا (تراکم) جایی است که خریداران فعال هستند و قیمت ثابت میماند. در مقابل، روند نزولی قوی زمانی پایان مییابد که قدرت خریداران افزایش یابد. محدوده عرضه (توزیع) جایی است که فروشندگان فعالاند. عرضه و تقاضا عوامل اصلی حرکت بازار هستند؛ با افزایش تقاضا، قیمت بالا میرود و با کاهش تقاضا، قیمت کاهش مییابد.

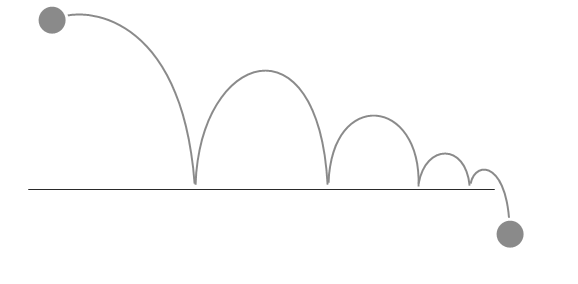

دلیل اینکه حمایت (یا مقاومت) بعد از چندین بار برخورد شاید به راحتی شکسته شود، این است که با هر بار برخورد بازار به سطح کلیدی، تعادل میان خریداران و فروشندگان به هم میریزد. قیمت کاهش مییابد زیرا فروشندگان قدرت بیشتری نسبت به خریداران پیدا میکنند و با برخورد بازار به حمایت، خریداران وارد بازار میشوند و قیمت به دلیل تقویت سمت خریدار رشد میکند. اما بعد از مدتی، قیمتها دوباره کاهش مییابند و بازار پایین میآید. در هر برخورد به سمت حمایت، خریداران کمتری به دنبال ورود به بازار خواهند بود، زیرا در برخوردهای قبلی، بسیاری از آنها وارد بازار شده و دستورات و سفارشات خرید آنها تکمیل شده است. این پدیده به عنوان جذب سفارش شناخته میشود.

بازار توانسته بخش بزرگی از دستورات خرید را در محدوده حمایت جذب کند. در تصویر زیر میتوان دید که بازار با هر بار برخورد به حمایت، جهش صعودی و کوچکتری را نسبت به قبل به نمایش گذاشته است و در نهایت حمایت به دلیل جذب دستورات خرید و ته کشیدن قدرت خریداران، سقوط میکند. وقتیکه هر خریداری که میخواست خرید انجام دهد، سفارش خود را تکمیل کرده باشد، دیگر خریداری در بازار نمیماند. به همین دلیل حمایت در حرکات نزولی بعدی شکسته میشود.

جذب سفارشات خرید در اطراف حمایت را میتوان با انداختن توپ به روی زمین مقایسه کرد. هر بار که توپ به زمین برخورد میکند، اندکی بالا میآید و سپس دوباره به زمین میخورد. این جهش توپ پایان مییابد و دیگر توپ انرژی برای جهش ندارد و سرانجام توپ روی زمین ثابت باقی میماند. مثال توپ به خوبی نشان میدهد که هر بار بازار به یک سطح کلیدی برخورد میکند، در دفعات بعدی حساسیت کمتری به آن حمایت یا مقاومت نشان خواهد داد و سرانجام هم بازار به سطح کلیدی بی توجهی خواهد کرد.

بیس چیست؟ بیس (Base) به نقطه ای در نمودار قیمت اطلاق می شود که در آن قیمت به تعادل می رسد و خریداران و فروشندگان در قدرت برابری قرار دارند. این ناحیه معمولا از چند کندل قیمتی (به طور معمول 3 تا 6 کندل) تشکیل شده است بیس به عنوان نقاط محوری در نمودار عمل می کند و می تواند مبنای شکل گیری سطوح عرضه و تقاضا باشد. بیس در واقع، نقطه ثبات در نمودار قیمت است که در آن خریداران و فروشندگان در قدرت برابری قرار دارند. این ناحیه، مبنای ترسیم سطوح عرضه و تقاضا در فارکس را تشکیل میدهد.

- در تایم فریم های بالاتر (مانند هفتگی، روزانه و 4 ساعته)، ناحیه بیس معمولا شامل یک کندل قیمتی خواهد بود.

- در تایم فریم های پایین تر (مانند 1 ساعته، 15 دقیقه ای و …)، بیس می تواند از چندین کندل قیمتی تشکیل شده باشد.

بهتر است محدودههای عرضه و تقاضا در فارکس را به صورت ناحیهای مشخص کنید. مثلاً اگر یک کندل دوجی در ناحیه بیس تشکیل شده باشد، میتوانید برای ترسیم ناحیه عرضه و تقاضا در فارکس، سقف و کف قیمتی کندل دوجی را در نظر بگیرید. توجه داشته باشید که رسم این نواحی به مهارت و تجربه معاملهگر بستگی دارد. برخی معاملهگران بدنه کندلها را به عنوان محدوده عرضه/تقاضا در نظر میگیرند و برخی دیگر اوج و کف قیمتی کندلها را.

دو مدل ترسیم ناحیه عرضه و تقاضا:

- تک کندلی: این ناحیه بستگی به تایم فریم معاملاتی و قدرت حرکت بازار دارد.

- بیس چند کندلی: ابتدا در یک تایم فریم بالاتر بیس تک کندلی مشخص میشود و سپس در تایم فریم پایینتر به دنبال بیس چند کندلی میگردیم تا ناحیه اول را بهینهسازی کنیم.

در انتخاب روش ترسیم مناسب، معامله گران کوتاه مدت معمولا از روش های ساده تر مانند سقف و کف یا بدنه کندل استفاده می کنند. اما معامله گران بلندمدت تر از روش های دیگر نیز بهره می برند. پس به طور ساده روش های ترسیم عرضه و تقاضا در فارکس به شرح ذیل می باشد:

- روش سقف و کف: ساده ترین روش، استفاده از بالاترین و پایین ترین قیمت در محدوده بیس به عنوان مرزهای ناحیه عرضه و تقاضا است.

- روش بدنه کندل: در این روش، بدنه کندل های بیس به عنوان ناحیه عرضه و تقاضا در نظر گرفته میشوند.

- استفاده از الگوهای قیمتی: الگوهای معکوس مانند سر و شانه و مثلث نزولی، نشان دهنده سطوح بالقوه عرضه هستند. الگوهای ادامه دار مانند کف دوقلو و مثلث صعودی، نشان دهنده سطوح بالقوه تقاضا هستند.

- استفاده از شاخص های تکنیکال: شاخص هایی مانند نشانگرهای نوسان گیر و فیبوناچی ریتیسمنت میتوانند در تایید یا رد سطوح عرضه و تقاضا مفید باشند.

بازیگران بزرگ بازار نقاط مشخصی برای خرید و فروش دارند. شناسایی این سطوح میتواند ما را به معاملهگران موفق تبدیل کند. استراتژی تشخیص محل حضور این بازیگران در بیش از ۹۵ درصد مواقع برای تریدرها مفید است. البته، معاملهگران باید با تمرین و تکرار فراوان، مهارت شناسایی سطوح عرضه و تقاضا را کسب کنند.

نحوه شناسایی سطوح عرضه و تقاضا

سطوح عرضه و تقاضا در نمودارهای قیمتی به اشکال مختلفی ظاهر میشوند. برخی از این نواحی به عنوان الگوهای ادامهدهنده عمل میکنند و برخی دیگر به عنوان الگوهای بازگشتی. این نواحی در الگوهای زیر قابل مشاهده هستند:

- دراپ بیس رالی (DBR)

- رالی بیس دراپ (RBD)

- رالی بیس رالی (RBR)

- دراپ بیس دراپ (DBD)

دراپ بیس رالی (DBR)

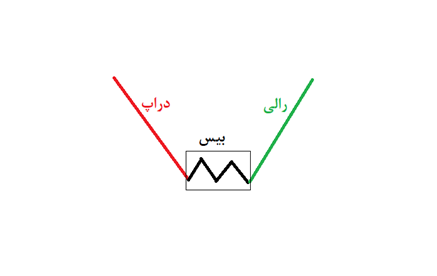

الگوی دراپ بیس رالی (DBR) در نمودارهای قیمتی نشاندهنده یک الگوی بازگشتی است. ابتدا، بازار در یک روند نزولی قرار دارد، سپس قیمت وارد یک فاز خنثی میشود و در همان محدوده نوسان میکند. پس از آن، بازار از ناحیه بیس یا محدوده تقاضا خارج شده و به سمت بالا حرکت میکند. ناحیه بیس همان محدوده تقاضاست که به عنوان یک منطقه بازگشتی عمل میکند.

در بازارهای مالی، تکرار تاریخ متداول است. پس از شکست بیس، انتظار میرود که قیمت دوباره به سمت این محدوده تقاضا بازگردد. به همین دلیل، معاملهگران میتوانند منتظر بازگشت مجدد قیمت به ناحیه بیس بمانند و سپس وارد معامله خرید شوند.

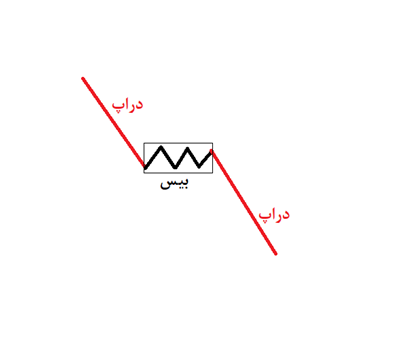

رالی بیس دراپ (RBD)

رالی بیس دراپ (RBD) یک الگوی معکوس از الگوی دراپ بیس رالی است و به عنوان یک الگوی بازگشتی عمل میکند. در این الگو، محدوده بیس نمایانگر محدوده عرضه در بازار است زیرا در انتهای حرکت صعودی شکل میگیرد.

رالی بیس رالی (RBR)

رالی بیس رالی (RBR) یک الگوی ادامهدهنده است. در این الگو، ابتدا بازار در حالت صعودی قرار دارد و سپس قیمت وارد یک فاز استراحت میشود و سپس به حرکت صعودی خود ادامه میدهد. حرکت اصلاحی در این الگو وجود ندارد و قیمت پس از مدتی نوسان در فاز خنثی کوتاه مدت به حرکت ابتدایی خود ادامه میدهد.

دراپ بیس دراپ (DBD)

دراپ بیس دراپ (DBD) نیز یک الگوی ادامهدهنده است و کاملاً برخلاف الگوی RBR عمل میکند. به عبارت دیگر، حرکت ابتدایی بازار در این الگو نزولی است و قیمت پس از ورود به فاز خنثی به حرکت ابتدایی خود ادامه میدهد.

محلهایی که تعادل بین قدرت خریدار و فروشنده به طور قابلتوجهی از بین میرود، محتملترین نواحی برای تشکیل ناحیه عرضه یا تقاضا هستند. به عنوان مثال، اگر رالی صعودی آغاز شده ولی بلافاصله پس از آن بازار به طور سریع سقوط کند، محدوده ممکن است ناحیه عرضه باشد. یا در مواقعی که بازار به ناگهان جهش کرده و حرکت بزرگی را آغاز کرده، بدون پیشبینی قبلی، این نقاط ممکن است ناحیه تقاضا باشند. این سطوح به واقعیتی اشاره دارند که قدرت خریداران و فروشندگان به هم میخورد.

وقتی بازار از یک رالی صعودی به سرعت به زمین میافتد، این ممکن است به دلیل افزایش قوی فروش باشد که به پایان یک روند صعودی یا ایجاد حرکت اصلاحی در آن منجر میشود. این وضعیت میتواند به عنوان یک ناحیه عرضه در نظر گرفته شود. زمانی که بازار به این ناحیه عرضه میرسد، دستورات فروشی که از قبل فعال نشدهاند، میتوانند فعال شوند و بازار دوباره سقوط کند. به عبارت دیگر، فروشندگان ممکن است منتظر بمانند تا قیمت به یک سطح خاصی کاهش یابد تا بتوانند سفارشات خود را اجرا کنند، اما وقتی بازار به این سطح میرسد، احتمالاً دستورات فروشی آماده برای اجرا شدن هستند و بازار میتواند دوباره سقوط کند.

ممکن است هنگامی که بازار از یک سطح مشخص به عنوان مثال قیمت دلار در ایران از 70 تومان سقوط میکند، بسیاری از فروشندگان انتظار دارند که قیمت به 71 تومان برسد تا بتوانند فروش انجام دهند، اما این اتفاق رخ نمیدهد. این به معنای آن است که وقتی بازار دوباره به سطح 0 تومان برگردد، احتمالاً دستور فروشی در این سطح فعال نخواهد شد و قیمت تا 71 تومان بالا میرود. بنابراین، هنگام استفاده از تحلیلهای تکنیکال، مهم است که همیشه سطوح را به صورت یک محدوده یا ناحیه در نظر بگیرید.

برای یادگیری دقیق کار با سطوح عرضه و تقاضا با پشتیبانی سایت و یا بخش آموزش در ارتباط باشید

ĐÒI TOP 1 GU GỒ HẢ MẠY ???

NET88 hả