شاخص VIX چیست؟

شاخص VIX یا CBOE Volatility Index اندیکاتوری است که به طور گستردهای توسط معاملهگران در بازار سهام، آتی و آپشن استفاده میشود. برخلاف بیشتر اندیکاتورهای سنتی،اندیکاتور VIX یک ابزار مطالعاتی تکنیکال بسیار منحصر به فرد است که میتواند به ما کمک کند تا احساسات کلی در بازار و میزان ترس یا اطمینانی (آرامش) را که معاملهگران و سرمایهگذاران در هر لحظه احساس میکنند، درک کنیم.

تعریف شاخص نوسانات CBOE یا VIX

شاخص نوسانات CBOE که به نام شاخص VIX شناخته میشود، یک شاخص مبتنی بر تلاطم یا نوسان بازار (volatility) است که نوسانات مورد انتظار آتی را برای دوره 30 روز آینده اندازهگیری میکند. این شاخص با کمک قراردادهای آپشن موجود روی شاخص S&P500 محاسبه میشود. معاملهگران و سرمایهگذاران معمولاً S&P500 VIX را به عنوان وسیلهای برای ارزیابی ریسک و احساسات کلی در بازار سهام استفاده میکنند. از VIX گاهی اوقات به عنوان شاخص ترس نیز یاد میشود.

خب منظور از تلاطم (ولتلیتی و نوسان بالا) در بازار بورس چیست؟ اساساً، منظور از نوسانات، میزان حرکت قیمتها در بازار برای یک برهه زمانی معین است. هرچه نوسان مشاهده شده یا پیش بینی شده (مورد انتظار) بیشتر باشد، واریانس حرکات قیمت یک سهام یا یک شاخص خاص بیشتر است. برعکس، هرچه نوسان قابل مشاهده یا پیش بینی شده کمتر باشد، واریانس حرکات قیمت در مدت زمان مشخص کمتر است. واریانس یک شاخص انحراف از میانگین است و هر چه قیمت چیزی از میانگین خود در یک برهه زمانی مشخص، فاصله بگیرد عملا انحراف بیشتر، و در نتیجه واریانس بیشتر است.

شاخص VIX در سال 1993 توسط هیئت بورس شیکاگو (CBOE) ایجاد شد و از آن زمان به یکی از معیارهای پربیننده برای نوسان پذیری و ریسک بازار تبدیل شده است. این به ویژه برای معاملهگران قراردادهای آپشن (اختیار معامله) که به طور مداوم نوسانات مورد انتظار را در تصمیمات معاملاتی خود تحلیل میکنند بسیار مفید است.

به عنوان یک دستورالعمل کلی، هنگامی که شاخص VIX ارقام بالاتری را ثبت میکند، نشان دهنده قیمت گذاری بالاتر در معاملات آپشن است و هنگامی که شاخص VIX در حال ثبت میزان اعداد کوچکتری است، نشان دهنده قیمت پایینتر معاملات آپشن است.

به طور کلی، خرید قراردادهای آپشن در شرایطی که نوسانات نسبتاً کم است، سودمندتر است و در صورت نوسانات نسبتاً زیاد، فروش قراردادهای آپشن سود بیشتری دارد. دلیل این امر این است که در نوسانات کمتر، قراردادهای آپشن میل به قیمت پایینتری دارند، در حالی که در زمان نوسانهای بیشتر، قراردادهای آپشن تمایل دارند که قیمتهای نسبتاً بالاتری داشته باشند.

از این رو، ریسک تلاطم در بازار در قیمت قراردادهای خرید و فروش آپشن لحاظ شده است و میتوان آن را به عنوان یک نوع ریسک انتظاری در نظر گرفت. شاخص VIX کاملا پویا است و با تعامل معاملهگران در بازار، افزایش و کاهش مییابد.

یکی دیگر از نکات جالب مربوط به شاخص VIX، این است که به طور کلی با بازار سهام، به ویژه شاخص S&P 500، رابطه منفی یا معکوس دارد. مثلاً، وقتی بازار نسبتاً آرام باشد و روند صعودی داشته باشد، VIX اعداد نسبتاً کمی را ثبت خواهد کرد و در موج نزولی، وقتی فروش در بازار به شدت زیاد است، با ترس بیشتر در بازار، شاخص VIX شروع به جهش میکند.

جزئیات شاخص VIX

اکنون که درکی کلی از شاخص CBOE VIX پیدا کردیم، بیایید ببینیم که اعداد درون اندیکاتور VIX به چه معنا هستند. اساساً VIX نشاندهنده درصد تغییرات مورد انتظار برای شاخص S&P500 در محدوده انحراف معیار اول این شاخص در بازه یکساله است. (منظور از انجراف معیار اول، انحراف معیار بین یک تا منهای یک است، که طبق توزیع نرمال، 68 درصد دادهها در این محدوده پراکنده هستند بنابراین احتمال اینکه قیمت در آینده نیز در همان محدوده نوسان کند 68 درصد برآورد میشود. همچنین 95 درصد دادهها نیز در محدوده انحراف معیار دوم پراکنده هستند.)

به خاطر داشته باشید که انحراف معیار اول نشان دهنده حرکت قیمت در محدوده 68٪ از بازه تغییرات قیمتها در یکسال گذشته است. به عنوان یک مثال ساده، فرض کنید VIX در حال حاضر عدد 20 را نشان میدهد. این بدان معنی است که بر اساس ریسکهای موجود (پرمیومهای موجود) در بازار معاملات آپشن روی شاخص S&P500، به احتمال 68٪ قیمت شاخص S&P 500 در محدوده 20٪ از قیمت فعلی نوسان میکند. (محدوده 20% یعنی 20+ تا 20- درصد نسبت به قیمت فعلی.)

هنگام تحلیل شاخص VIX، مقدار عدد فعلی VIX به همان اندازه اهمیت دارد که تحلیل روند تاریخی آن. بنابراین عدد فعلی با اعداد نسبی آن در گذشته مقایسه میشود. به عنوان یک دستورالعمل کلی، هر زمان که VIX عددی زیر 20 را ثبت میکند، بازار یک محیط نسبتاً کم ریسک دارد.

همانطور که قبلاً اشاره کردیم، عدد کمتر در VIX با حرکت قیمت صعودی در بازار سهام همبستگی دارد. هر زمان که VIX شروع به ثبت اعداد بالای 20 میکند، این نشانهای از فضای ریسکیتر بازار است.

در تصویر زیر نمودار بلندمدت VIX را بر اساس بازه زمانی ماهانه مشاهده میکنید:

هنگامی که نگرانی در بازار افزایش یابد، ارقام مربوط به VIX میتواند به سرعت افزایش یابد، زیرا معاملهگران در بازار تمایل بیشتری به بیمه شدن از طریق بازار آپشن دارند. میتوانیم به نمودارهای گذشته نگاهی بیندازیم و جهشهای شاخص VIX را در هنگام سقوط بزرگ “داتکام” (سهام شرکتهای کامپیوتری)، بحران مالی سال 2008 و رویدادهای مشابه مشاهده کنیم.

به طور معمول، جهشهای VIX اغلب کوتاه مدت هستند و اغلب پس از مدت کوتاهی شاخص نوسانات بازار VIX شروع به بازگشت به مقادیر میانگین تاریخی خود میکند. این پدیده اغلب از این اصل اساسی نشات میگیرد که نوسانات بازار همیشه تمایل به بازگشت به مقدار میانگین عادی خود را دارند.

برخلاف روندهای قیمتی که میتوانند برای مدت زمان طولانی تداوم داشته باشند، نوسانات، بیشتر رفتار دورهای دارند و هر زمان که عدد خارج از محدودهای ثبت شود، به زودی مجدد به سمت میانگین خود گرایش پیدا میکند. اگرچه این یک قاعده کاملا مستحکمی نیست، اما یک تجربه تاریخی در بازار است که معاملهگران باید از آن آگاه باشند.

بدیهی است که رویدادهای ژئوپلیتیک و اقتصادی روی VIX اثر خواهد داشت. هر زمان اتفاقات پیشبینی نشدهای در جهان رخ دهد که بتواند بازار سهام ایالات متحده را تحت تأثیر قرار دهد، معاملهگران و سرمایهگذاران تمایل دارند که به دنبال تأمین امنیت سرمایه خود یا استراتژیهای پوشش دهنده ریسک (hedging strategies) باشند. این استراتژیهای پوشش ریسک اغلب در بازارهای آپشن انجام میشود. بسیاری از اوقات، این ترس بیش از حد اغراق آمیز است و به همین ترتیب، قیمتی که معاملهگران و سرمایه گذاران برای حفاظت از داراییهای خود میپردازند میتواند بسیار بالا باشد.

این یک واقعیت کاملاً شناخته شده در بین معاملهگران حرفهای آپشن این است که نوسانات ضمنی (یا نوسانات مورد انتظار در آینده)، اغلب اغراقآمیزتر از نوسانات تحقق یافته در بازار هستند و با گذشت زمان، این اختلاف بین نوسان مورد انتظار و تحققیافته به طور متوسط به کمی کمتر از 10٪ میرسد. معنای این موضوع آن است که استراتژیهای نوسانات کوتاه مدت میتوانند یک فرصت سودآوری را برای معاملهگران معاملات آپشن فراهم کنند.

نحوه معامله VIX

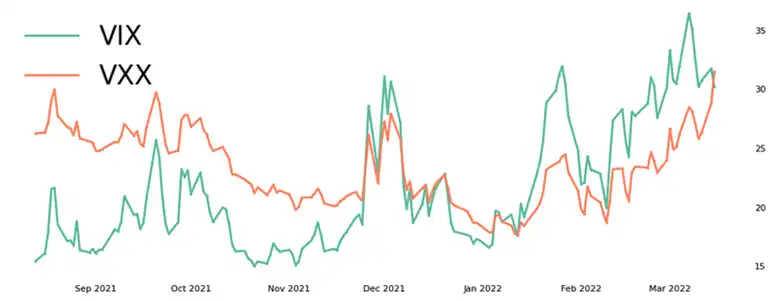

اگرچه شما نمیتوانید VIX را مستقیماً معامله کنید، اما معاملهگران میتوانند با گرفتن موقعیت معاملاتی از طریق بازار آتی یا بازار آپشن، در معاملات این شاخص مشارکت کنند. علاوه بر این، معاملهگران میتوانند از طریق ETP که محصولات قابل معامله در بورس هستند به محصولات مرتبط با VIX دسترسی پیدا کنند. چندین محصول وجود دارد که بر شاخص VIX متمرکز شدهاند. دو مورد از محبوبترین آنها VXX و VXZ هستند.

دلایل زیادی وجود دارد که یک معاملهگر یا سرمایهگذار به معامله VIX بپردازد. اولین اینکه، میتوان از آن به عنوان راهی برای پوشش ریسک پورتفولیو استفاده کرد که یکی از بیشترین کاربردهای موردتوجه محصولات VIX است. علاوه بر این، سفتهبازان میتوانند در محصولات مرتبط با شاخص VIX موقعیت معاملاتی بگیرند تا از تغییرات بالقوه نوسانات بازار سود ببرند.

همانطور که قبلاً اشاره کردیم، به طور کلی بین بازار سهام و VIX رابطه معکوس وجود دارد. هنگامی که شما از این امر درک کاملی داشته باشید، میتوانید انواع مختلفی از استراتژیهای پوشش دهنده ریسک را در این زمینه استفاده کنید تا پورتفولیوی خود را از حرکتهای نامطلوب بازار محافظت کنید. این روش یکی از بهترین روشها برای استفاده از VIX در برنامه معاملاتی کلی شماست.

حال بیایید نگاهی دقیق به دو ابزار معاملاتی بیندازیم که به عنوان یک نماینده برای شاخص نوسانات سهام VIX عمل میکنند.

VXX: متوسط حجم معامله شده این محصول در روز وحشتناک زیاد است که اغلب به بیش از 30 میلیون سهم در روز میرسد که شامل موقعیت خرید در ماه اول و ماه بعدی قراردادهای آتی در VIX است.

VXZ: این محصول بر ردیابی نوسانات میان مدت S&P 500 متمرکز است، که از موقعیتهای خرید در قراردادهای آتی VIX در ماههای چهارم، پنجم، ششم و هفتم در CME (بورس شیکاگو) تشکیل میشود.

استراتژی معاملاتی VIX با استفاده از VXX

حال بیایید جزئیات یک استراتژی را برای معاملات شاخص نوسان VIX شرح دهیم. این استراتژی بهتر است برای VXX ETN اعمال شود که قبلاً آن را توضیح دادیم. میدانیم که هر زمان که شاخص VIX در حال کاهش و ثبت اعداد کمتر است، بازار تمایل دارد که در محدوده نوسان کمتری قرار داشته باشد و یک روند صعودی پایدار ایجاد کند. بالعکس، هر زمان که بازارها با سطح بالایی از عدم اطمینان یا ترس مواجه شوند، شاخص VIX تمایل به افزایش یا اوج گرفتن با ثبت عدد بالاتر دارد. از این رو، برای سنجش فضای فعلی بازار باید به مطالعه شاخص VIX در سطح فعلی و سطح تاریخی بپردازیم.

علاوه بر این، استراتژی ما از دو اندیکاتور تکنیکال اضافی استفاده میکند که به ما کمک میکند معاملات خود را انجام دهیم. این دو شامل باندهای بولینگر (Bollinger band) و میانگین متحرک ساده 9 دورهای (SMA(9 میشوند.

باندهای بولینگر یک اندیکاتور مبتنی بر نوسان است که به ما کمک میکند دورهای را در بازار که احتمال تغییر روند در آن وجود دارد، مشخص کنیم. از این رو، ما از باندهای بولینگر به عنوان یک شاخص میانگین برگشت روند در استراتژی استفاده خواهیم کرد. علاوه بر این، ما از میانگین متحرک SMA(9) برای نقاط ورودی استفاده خواهیم کرد.

از آنجا که استراتژی VXX میتواند در هر دو جهت استفاده شود، میتوان آن را به عنوان یک استراتژی خرید یا فروش به کار برد. این بدان معناست که ما در صورت تحقق شرایط خرید به دنبال خرید VXX و در صورت تحقق شرایط فروش به دنبال فروش VXX هستیم. به جای فروش VIX از طریق فروش VXX که ممکن است برای همه معاملهگران عملی نباشد، شما میتوانید SVXY را خریداری کنید، که یک صندوق قابل معامله (ETF) است که VXX را با -0.5X ردیابی میکند.

در بخش زیر شرایط ورود به یک معامله خرید براساس این استراتژی با استفاده از نمودار روزانه VXX آورده شده است:

- VXX باید روند نزولی داشته باشد.

- مقدار VXX باید باند پایینی بولینگر را لمس کند یا به زیر آن برسد.

- SMA 9 باید زیر قیمت VXX باشد.

- وقتی قیمت VXX بالای 9 SMA بسته میشود، وارد موقعیت خرید شوید.

- حد ضرر را در زیر نزدیکترین کف قبلی VXX قرار دهید.

- بعد از نفوذ VXX به باند بالایی بولینگر از موقعیت خارج شوید.

و در زیر شرایط شروع یک موقعیت فروش براساس این استراتژی با استفاده از نمودار روزانه VXX آورده شده است:

- VXX باید روند صعودی داشته باشد.

- مقدار VXX باید باند بولینگر را لمس کند یا بالاتر برود.

- SMA 9 باید بالای قیمت VXX باشد.

- وقتی قیمت VXX زیر SMA 9 بسته شود، وارد موقعیت فروش شوید یا میتوانید موقعیت خرید را در SVXY انتخاب کنید که همان ETF معکوس است.

- حد ضرر را بالای نزدیکترین قله اخیر VXX قرار دهید.

- بعد از نفوذ VXX به باند پایین بولینگر، از موقعیت خارج شوید.

نظرات کاربران