اقتصاد ایالات متحده پس از کرونا دوران پر فراز و نشیبی را طی کرده است. در ابتدا به خاطر ادامه سیاستهای تسهیلی نرخ تورم به ارقامی رسید که از دههها قبل تجربه نشده بود. در پاسخ به این تورم بالا، فدرال رزرو نرخ بهره را به بالاترین سطح طی چندین دهه گذشته رساند. اما در عین ناباوری این افزایش شدید نرخ بهره برخلاف پیشبینیها تاکنون منجر به رکود عمیق در اقتصاد این کشور نشده است.

فدرال رزرو تا کجا کار خود را ادامه میدهد؟

آیا کار فدرال رزرو به پایان رسیده است؟ نشانههای اقتصادی در موافقت و رد این ایده وجود دارد که چرخه افزایش نرخ بهره فدرال رزرو به اندازه کافی ادامه داشته است که اقتصاد را خنک کرده و تورم را کاهش دهد. بازارهای سهام در ایالات متحده سه ماهه پایانی سال ۲۰۲۳ را با این سوال آغاز میکنند که آیا بانک مرکزی همچنان نیاز به افزایش نرخ بهره میبیند یا خیر.

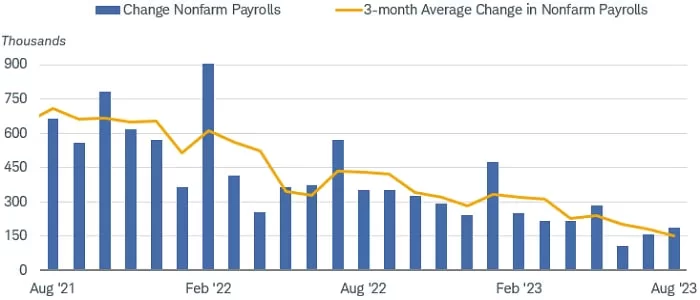

فدرال رزرو طی مدت کمی بیش از یک سال، نرخ وجوه فدرال را از نزدیک به صفر به ۵.۵ درصد افزایش داده است. تاثیر چنین انقباض اقتصادی خود را در دادههای اقتصادی و کاهش تورم نشان داده است. بازار کار که یکی از عوامل کلیدی فدرال رزرو برای تعیین سیاستهای خود است، کمی خنک شده است. فرصتهای شغلی کاهش یافته، استخدامها کمتر شده، روند افزایش دستمزدها کاهشی شده و نرخ بیکاری بالاتر رفته است. سرعت ماهانه استخدامها به ۱۵۰ هزار نفر در سه ماهه اخیر کاهش یافته است در حالی که اوایل سال جاری بیش از ۳۰۰ هزار نفر بود. نرخ بیکاری نیز در ماه آگوست به ۳.۸ درصد رسید که بالاترین سطح از فوریه ۲۰۲۲ است.

علاوه بر این، تورم نیز در حال کاهش است. شاخص هزینههای مصرف شخصی یا PCE که یک شاخص ترجیحی فدرال رزرو است، کاهش یافته و طی ماههای اخیر تنها در ماه ژوئیه و آن هم به میزان ۰.۲ درصد افزایش داشت. بر اساس معیار سه ماهه، آمار PCE در ماه ژوئیه ۲.۹ درصد نسبت به مدت مشابه سال قبل افزایش داشت که نزدیک به هدف تورم ۲ درصدی فدرال رزرو است اما همچنان بالاتر از آن است.

با وجود افزایش سریع نرخ بهره توسط فدرال رزرو، شاهد آن هستیم که رشد اقتصادی ایالات متحده به طور کلی منعطف باقی مانده که بخشی از این اتفاق به خاطر بازار مسکن است چرا که مالکان فعلی همچنان از سالها نرخ بهره نزدیک به صفر بهره میبرند. همچنین اعتبارات مالیاتی دولت نیز باعث رونق ساخت و ساز شده است. از طرفی بخش خدماتی نیز در یک حلقه بازخوردی قرار گرفته است. ایجاد شغل خدماتی باعث افزایش درآمد کلی شده که به خودی خود منجر به هزینهکرد بیشتر برای خدمات میشود که در نتیجه شغل بیشتری ایجاد میکند.

در حال حاضر انتظار میرود شتاب رشد ایالات متحده در نهایت کاهش یابد اما به جای رکود عمیق احتمالا شاهد یک کاهش خفیف در رشد خواهیم بود. این بدان معناست که فدرال رزرو میتواند نرخ بهره را برای مدت طولانیتری بالا نگه دارد.

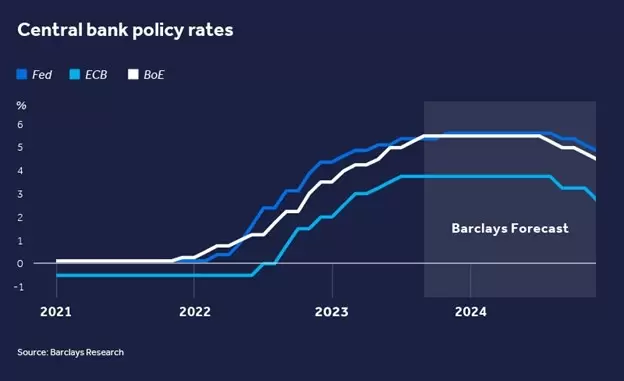

در تصویر زیر پیشبینی بارکلیز از روند نرخ بهره بانک مرکزی اروپا، فدرال رزرو و بانک انگلستان را مشاهده میکنید:

وسعت بازار سهام را زیر نظر داشته باشید

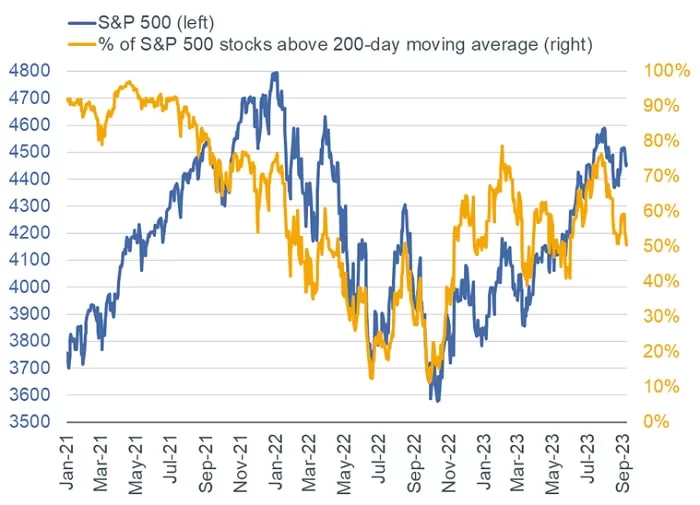

منظور از وسعت بازار سهام، تعداد سهامی است که عملکرد مشابهی دارند. عملکرد بازار سهام عمدتا با چند سهم بسیار بزرگ هدایت میشود. بنابراین عجیب نیست که سهامی که در شاخصها وزن بالاتری دارند، بتوانند بر روی عملکرد بازار تاثیر بگذارند. اما هنگامی که اکثر سهام در بازار ضعیف عمل میکنند، میتوان سیگنالی منفی دریافت کرد. برای مثال در سال ۲۰۲۱، تعداد سهامی که عملکرد بدی دارند به صورت روز افزون در حال افزایش بود و نشان میداد که رالی S&P 500 نمیتواند برای مدت طولانی ادامه داشته باشد. در نمودار زیر درصد سهام S&P 500 را که بالاتر از میانگین متحرک ۲۰۰ روزه خود معامله میشوند در کنار عملکرد خود شاخص مشاهده میکنید.

همانطور که در نمودار مشاهده میکنید، تعداد سهامی که زیر میانگین متحرک ۲۰۰ روزه خود معامله میشدند از اواسط سال ۲۰۲۱ شروع به کاهش کرد اما خود شاخص از اوایل سال ۲۰۲۲ کاهش را شروع نکرد. سپس از اواخر سال ۲۰۲۲ مسیر حرکت هر دو شاخص معکوس شد اما در حال حاضر بار دیگر شاهد واگرایی نسبی بین دو شاخص هستیم.

ممکن است نزدیک به اوج بازده اوراق خزانهداری باشیم

فهمیدن اینکه بازده اوراق خزانهداری به کدام سمت حرکت میکند در ماههای اخیر سخت شده است. بازدهی کوتاه مدت در نزدیک به اوج تاریخی خود باقی مانده است که نشان دهنده پتانسیل افزایش مجدد نرخ بهره فدرال رزرو قبل از پایان سال است. در همین حال، بازده اوراق قرضه میان مدت تا بلندمدت در یک ماه گذشته در محدوده وسیعی نوسان دارد. هر نشانه ای از رشد اقتصادی با سرعتی بیش از متوسط باعث افزایش بازدهی میشود.

در بلند مدت، روند کاهش تورم و کاهش رشد اقتصادی باید باعث شود که بازدهی اوراق خزانهداری از سطوح فعلی در اواخر سال جاری و تمام سال ۲۰۲۴ کاهش یابد. اگرچه با توجه به جریانهای مالی میان بازاری احتمالا این روند پر از دست انداز خواهد بود.

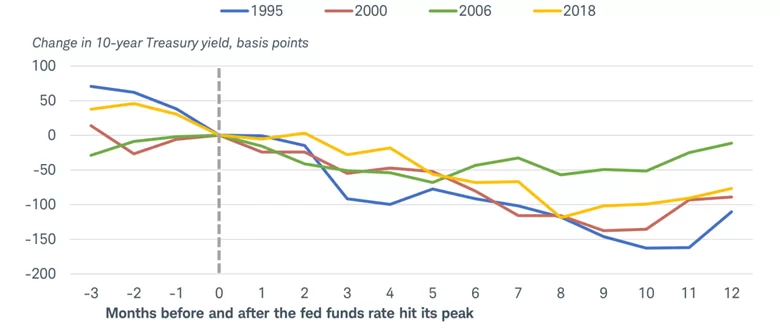

علاوهبر این ما در آکادمی ماکروترید معتقدیم که فدرال رزرو در این چرخه افزایش نرخ را انجام داده است. در چهار چرخه قبل، بازده اوراق خزانهداری ۱۰ ساله عموما قبل از آخرین افزایش نرخ بهره به اوج خود رسیده و عموما گرایش به کاهش داشته است. بسیار غیرعادی است که بازده اوراق بلند مدت پس از آخرین افزایش نرخ بهره به اوج خود برسد. از دهه ۱۹۷۰ تاکنون این اتفاق رخ نداده است.

زمان بندی برای سقف نرخ بهره بسیار دشوار است. اما در حال حاضر بازده در بالاترین سطح در یک دهه گذشته است و ما انتظار نداریم که بازده برای مدت طولانی در این حد بالا بماند.

نگاهی گذرا به سهام چین و اروپا

چین سال سختی را پشت سر گذاشته است، رشد اقتصادی در سه ماهه دوم با توقف همراه بود. تجزیه و تحلیل ما از دادههای ملی چین نشان میدهد که این کشور گرفتار رکود، کاهش صادرات، بیکاری جوانان، کاهش مصرف مصرف کنندگان و بیثباتی بخش دارایی است که باعث نکول اوراق قرضه توسط توسعه دهندگان املاک این کشور شده است.

این یک مشکل واقعی برای چین است چرا که بازار املاک یکی از بزرگترین محرکهای رشد اقتصادی چین (با نزدیک به ۳۰ درصد از کل تولید ناخالص داخلی) است. همچنین املاک حدود ۷۰ درصد از ثروت خانوارهای چینی را تشکیل میدهد و سقوط بازار املاک در چین میتواند منجر به اثرات شدیدی در اقتصاد این کشور شود.

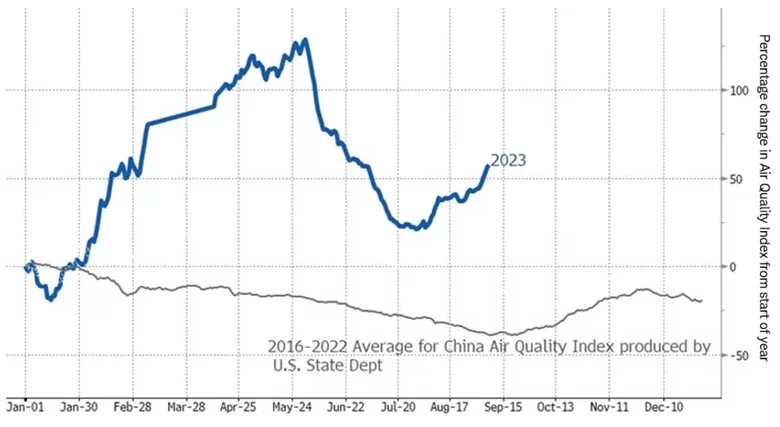

در پاسخ دولت چین نیز اقدامات محرکی را اعمال کرده است که میتواند موفقیت آمیز باشد. شاخص آلودگی هوا که توسط کنسولگریهای ایالات متحده در چین اندازهگیری میشود، معیاری از تولید و سفر در این کشور ارائه میکند. در هفتههای اخیر، کیفیت هوا در پایتخت چین بدتر شده است، چرا که اقدامات محرک جدیدی پس از نشست ماه ژوئیه پولیتبورو اعمال شد و برخی اقدامات برای کاهش انتشار گازهای گلخانهای را که منجر به کاهش تولید شده بود، متوقف کرد.

اگرچه برخی معتقدند که ما در لحظه «مینسکی» در چین به سر میبریم، جایی که چرخه رشد در اقتصاد به پایان میرسد و همه چیز دچار فروپاشی میشود (یا معادل چینی فروپاشی بازار مسکن در سال ۲۰۰۸) اما وجود تردید در چنین پیشبینیهایی مجاز است. بازار املاک در چین از نظر فاکتورهای بنیادین مانند پیشپرداخت و نسبت بدهی به ارزش، پایینتر از حد ارزشگذاری شده است. همچنین پکن از دورههای قبلی فرار سرمایه درس گرفته و اکنون ابزارهای موثرتری برای کنترل سرمایه در اختیار دارد.

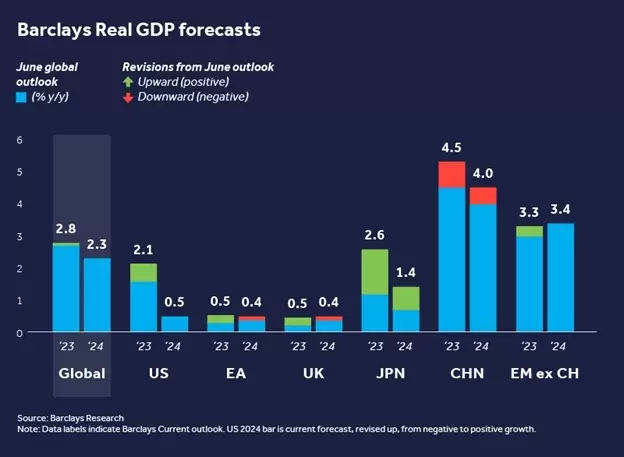

اگرچه رشد اقتصادی چین در سال جاری ناامید کننده (۴.۵ درصد) و سال بعد حتی ناامید کنندهتر (۴ درصد) پیشبینی میشود اما حتی با معیار رشد اقتصادی چین نیز، وضعیت اقتصاد چین چندان بد به نظر نمیرسد.

در همین حال، شاخصهای اقتصادی اروپا از ماه آوریل به طور ناامید کنندهای ضعیف بودند تا جایی که ممکن است اقتصاد دوباره وارد رکود شود. با این حال، به نظر نمیرسد بازارهای سهام اروپا این رشته گسترده دادههای ناامید کننده را منعکس کنند. میانگین سهام اروپا که با شاخص MSCI EMU اندازهگیری میشود، نسبت به اوج امسال کاهش یافته است اما از میانگین سهام ایالات متحده بهتر عمل کرده است.

انتظارات سرمایهگذاران برای رشد منطقه یورو در حال حاضر آنقدر پایین است که احتمالا آمار منفی چندان به قیمت سهام آسیب نمیرساند. سرمایهگذارانی که مایلند فراتر از ضعف فعلی را نگاه کنند، میتوانند با پیش بینی رشدهای آتی، قیمت را از سطوح رکودی فعلی بالاتر ببرند. اگر کاتالیزوری از دادههای ناامید کننده بتواند بانک مرکزی اروپا را قانع کند سیاست تسهیلی را دوباره بازگرداند، میتوان به افزایش قیمت بازار سهام امید بیشتری داشت.

کجا را باید نگاه کنیم؟

همانطور که گفته شد، اقتصاد ایالات متحده در سال جاری رشد خوبی داشته است که برخلاف سیاستهای پولی انقباضی فدرال رزرو است. اما از ماه آگوست نشانههایی از کندی در اقتصاد مشاهده شده است. اینکه آیا اقتصاد به سمت عادیسازی سیاستها حرکت میکند یا به سمت انقباض اقتصادی میرویم چیزی است که باید از دادهها استخراج کنیم. یکی از مهمترین دلایل برای قدرت رشد اقتصادی، هزینهکرد در خدمات است. در ایالات متحده خانوارها تمایل دارند بیشتر پسانداز خود را در خدمات هزینه کنند.

دادههای فعلی نشان از کاهش قریب الوقوع در هزینهکرد مصرف کنندگان در بخش خدمات ندارد. این موضوع میتواند نشان از حفظ قدرت اقتصاد در عین نرخ بهره بالا داشته باشد. همچنین آمار سودآوری شرکتها نیز علیرغم افزایش هزینه وامستانی بسیار مطلوب بوده است. یکی از مهمترین عواملی که میتواند در ماههای آتی مورد توجه بازار قرار گیرد، هزینههای وامستانی است. همچنین آمار هزینهکرد خدماتی مصرف کنندگان نیز میتواند بسیار مهم باشد. در صورتی که این آمار افزایش بیشتری را نشان دهد میتوان انتظار بالا ماندن نرخ بهره برای مدت طولانیتری را داشت اما در صورتی که شاهد کاهش قابل توجه این آمار باشیم، میتوان انتظار داشت نرخ بهره سریعتر از انتظارات کاهش یابد.

نظرات کاربران